Ab Juli können Unternehmen, die in den letzten beiden Jahren Kurzarbeitsentschädigung abgerechnet haben, ein Gesuch für Nachzahlungen online stellen.

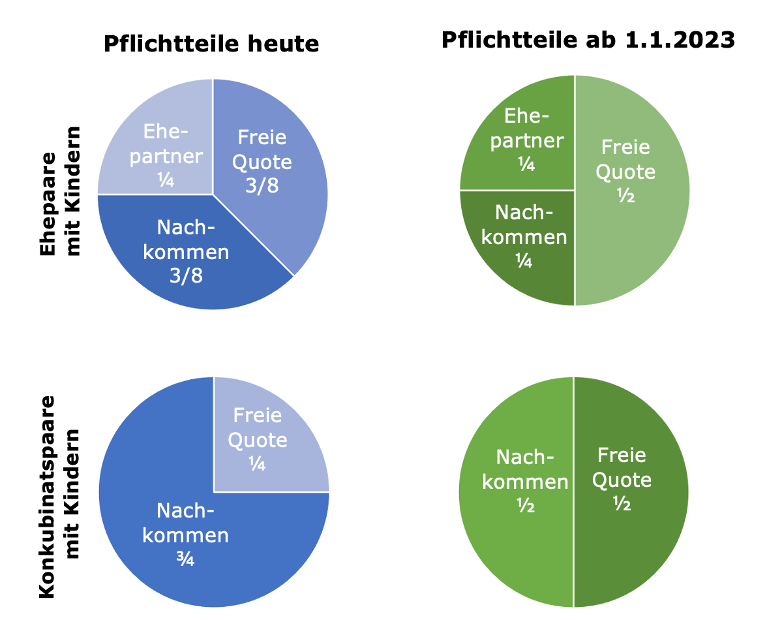

Am 1. Januar 2023 tritt das revidierte Erbrecht in Kraft. In einer übersichtlichen Grafik zeigen wir die Neuerungen auf.

Was ist ein unterjähriger Abschluss und muss ein Geschäftsjahr immer Ende Dezember abgeschlossen werden?

Dies und vieles mehr in unserer Juli-Ausgabe. Viel Spass beim Durchlesen.

SECO ermöglicht Online-Gesuche für Nachzahlungen bei der Kurzarbeitsentschädigung

Unternehmen, die in den Jahren 2020 und 2021 im summarischen Verfahren Kurzarbeitsentschädigung abgerechnet haben, können ein Gesuch auf Überprüfung ihrer Ansprüche für diesen Zeitraum stellen. Aufgrund eines Bundesratsentscheids kann für Mitarbeitende im Monatslohn ein Ferien- und Feiertagsanteil geltend gemacht werden. Unternehmen können ab dem 7. Juli 2022 entsprechende Gesuche via eService auf dem Portal www.arbeit.swisseinreichen.

Die betroffenen Unternehmen werden ab Ende Juni vom SECO per Brief darüber informiert, wie sie ein Gesuch konkret stellen können und welche Informationen dafür einzureichen sind (Quelle: Link).

Auf das Resultat einer MwSt-Kontrolle kann nicht vertraut werden

Ein ausländisches Unternehmen registrierte sich ins Register der Mehrwertsteuerpflichtigen und vermietete Kunstwerke aus der Kunstsammlung des Unternehmens. Bei einer Kontrolle im Jahre 2004 durch die eidg. Steuerverwaltung stellte der Kontrolleur fest, dass es sich bei der gewählten Struktur um eine sachgerechte Lösung handelt. 2014 kontrollierte die Steuerverwaltung das Unternehmen nochmals und erachtete die Struktur, die 2004 noch als sachgerecht galt, als Steuerumgehung.

Das Unternehmen gelangte mit einer Beschwerde an das Bundesgericht und verlor den Prozess. Das Bundesgericht begründet seinen Entscheid damit, dass der blosse Umstand, dass die Steuerbehörde etwas bei einer Kontrolle nicht beanstandet, ohne dabei der steuerpflichtigen Person konkrete Aussagen oder Zusicherungen betreffend die künftige steuerliche Behandlung der Gestaltung zu machen, nicht bedeutet, dass sie in Zukunft die Situation nicht auch hinterfragen kann. Der Steuerbehörde soll offenstehen, bei jeder weiteren Kontrolle die Situation neu zu beurteilen. Es liege an den Steuerpflichtigen sich zu informieren und die nötigen Massnahmen zu treffen, um eine korrekte Besteuerung zu gewährleisten.

Dies bedeutet für die steuerpflichtigen Unternehmen, dass sie sich nicht auf das Ergebnis einer Kontrolle verlassen können und sich bei Unsicherheiten mit einer konkreten Anfrage an die Steuerverwaltung in Bern wenden müssen(Quelle: 2C_263/2020 vom 10. Dezember 2021).

Die Zumutbarkeit von Nachmietern ist meistens gegeben

Die Tauglichkeit eines Nachmieters liegt vor, wenn er zahlungsfähig und zumutbar ist. Eine ausländische Nationalität und der Status als Asylbewerber führen für sich allein nicht zur Unzumutbarkeit als Nachmieter. Hingegen müssen soziale Dienste die Mietzahlungen und das Mietzinsdepot bei Sozialhilfeempfänger mittels Kostengutsprache garantieren. Eine Trennung oder eine bevorstehende Scheidung stellt bei einem tiefen Mietzins und der Tatsache, dass auch bei zu leistenden Unterhaltszahlungen das betreibungsrechtliche Existenzminimum verbleibt, ebenfalls keinen Unzumutbarkeitsgrund da (Quelle: www.mieterverband.ch und www.hev-schweiz.ch).

Am 1. Januar 2023 tritt das revidierte Erbrecht in Kraft

Der Bundesrat hat entschieden, das revidierte Erbrecht auf den 1. Januar 2023 in Kraft zu setzen. Die neuen Bestimmungen werden für alle Todesfälle ab 1.1.2023 Anwendung finden. Dies unabhängig davon, ob bereits vor Inkrafttreten der Revision ein Testament verfasst oder ein Erbvertrag abgeschlossen wurde.

Mit dem neuen Recht können Erblasserinnen und Erblasser künftig über einen grösseren Teil ihres Nachlasses frei verfügen.

Neu gilt:

- Reduktion des Pflichtteils der Nachkommen auf 1/2 ihres gesetzlichen Erbteils

- Abschaffung des Pflichtteils der Eltern

Der Pflichtteil des überlebenden Ehegatten/des eingetragenen Partners bleibt unverändert bei ½ seines gesetzlichen Erbteils.

Nach der Erbrechtsrevision bleiben die bisherigen Testamente und Erbverträge gültig, was im Einzelfall zu heiklen Fragen führen kann. Insbesondere dann, wenn bestimmte Formulierungen in der Nachlassplanung darauf schliessen lassen, dass die Erblasserin bzw. der Erblasser unter revidiertem Recht anders verfügt hätte. Jetzt bietet sich die Gelegenheit, seine Nachlassplanung zu überdenken und anzupassen (www.neues-erbrecht.ch).

Buchführung der Kassenbestände – was ist korrekt?

Kasseneinnahmen und -ausgaben sollten täglich oder wöchentlich erfasst werden und alle Belege abgelegt werden. Für jede Buchung muss ein Beleg vorliegen.

Die Aufzeichnungen des Kassenbuchs dürfen gemäss Steuerverwaltung nicht veränderbar sein, deshalb darf das Kassenbuch nicht direkt in Excel geführt werden. Alternativ können Vorlagen ausgedruckt und von Hand geführt werden.

Regelmässig ist ein Kassensturz durchzuführen, mit dem ermittelt wird, ob der tatsächliche Bargeldbestand mit dem Kassenbuch übereinstimmt.

Kassenzettel für Beträge bis 400 Franken (inklusive Steuer) müssen keine Angaben über den Empfänger enthalten. Das gleiche gilt für Coupons von Registrierkassen.

Eine Kasse darf in der Buchhaltung nie negativ sein. Bei einem negativen Saldo gehen die Steuerbehörden davon aus, dass nicht sämtliche Umsätze verbucht wurden und rechnen diesen Umsatz entsprechend auf (Quelle: aus der täglichen Praxis).

Was hat es mit einem unterjährigen Abschluss auf sich?

Ein Unternehmen ist nicht immer über das ganze Jahr gleich ausgelastet. Saisonale Schwankungen gehören dazu. So kann es sinnvoll sein, sich über den passenden Zeitpunkt des Abschlussstichtages Gedanken zu machen. Ein typisches Beispiel sind Wintersportanlagen: der 31. Dezember ist in der Saisonmitte und wird selten als Bilanzstichtag gewählt.

Ein Geschäftsjahr muss in der Regel 12 Monate umfassen, jedoch nicht dem Kalenderjahr entsprechen. Grundsätzlich ist jedes Datum als Abschlussstichtag zulässig.

Ein passender Abschlussstichtag kann bei der Gründung gewählt werden, ein Wechsel zu einem anderen Abschlussdatum ist auch zu einem späteren Zeitpunkt möglich. Bei der ersten Anwendung eines neuen Abschlussdatums resultiert ein Kurzjahr – das Geschäftsjahr hat weniger als 12 Monate – oder ein Langjahr – mehr als 12 Monate.

Auf die Buchführung hat die Wahl des Abschlussstichtages Einfluss: Je weniger Geschäftstätigkeit an einem Bilanzstichtag das Unternehmen hat, desto einfacher sind die Abgrenzungen vorzunehmen.

Nicht jeder Stichtag ist passend: Für mehrwertsteuerpflichtige Unternehmen sollte das Geschäftsjahr mit einem Quartal enden. Andernfalls erschweren zusätzliche Abgrenzungen den Abschluss. Ebenfalls führen die Löhne und Sozialversicherungsabrechnungen zu mehr Aufwand, da sie an das Kalenderjahr gebunden sind (Quelle: aus der eigenen Praxis und Erfahrung).